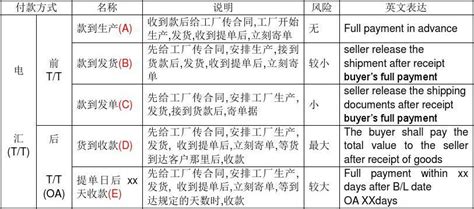

求助OA付款方式

外贸业务中,一般的付款方式常见的有T/T,信用证L/C等等,还有一种比较的少见即O/A付款方式,那什么是O/A呢?

O/A是Open Account Trade的简写,中文意思是指赊销,即为货到付款。就是没有正式单据证明的展期信用,说简单点就是先发货后收款。

卖方待货物出口后,即将货运单证直接寄交买方,货款即以借贷之名记入买方帐目,等约期届满,再行结算。此种以记帐方式交易,对卖方风险颇大,除大公司对海外分公司或子公司销售产品时使用,国际贸易上少见。如果应用与和其他公司合作的,对供应方风险太大了,除非能确保付款方的信用好到不容置疑,否则不会使用这种方式。

实在要采取OA付款方式合作的,最好和中信保合作,和客户签合同之前,向中信保申请调查客户信用和信用限额,客户信用不好的,中信保一般不会保的。如果信用还可以,中信保会给你批复多少金额的,和客户签合同不要超过批复的金额。如果客户不付款,中信保会赔偿的。

至于OA付款方式一般使用方法,常见的就是“O/A+天数”,比如O/A 30day 应为买方收到货物内,30天内付款。

外贸的朋友最喜欢用哪几种外贸在线支付方式?

你好 国内卖家目前选择老外进行在线支付,收款一般会采用的方式如下: 1.paypal 2.国际版支付宝 现在外贸支付行业的趋势以走向在线化,而不让客户亲自去跑银行进行支付,选择正确的收款方式,是增加海外订单的方法 我是paypal商务顾问,需要帮助可以直接扣我1978430448

外贸的支付方式CAD和D/P有什么不同之处?

1。CAD(cash against documents,凭单付款)其中的一种做法:

卖方在合同中规定在出口地银行提示单据,收取货款。出货后,卖方将装运事实通知买方,买方依约将货款向银行申请汇付,汇款银行将款项汇给出口地的指定付款银行,后者收到后,按照汇款指示通知卖方。卖方提示单据,请求付款。付款银行取得单据后付款,然后将单据寄交进口地的汇款银行,该银行收到单据后,通知买方领取单据。

2。D/P sight(documents against payment at sight即期付款交单)的一般做法:

出口商在合同中规定即期托收(D/P sight)支付方式。出货后,卖方将单据通过出口地的银行(托收行)寄单给买方当地银行(代收行)。代收行收到单据后,通知买方,买方付款后拿单据。

3。不难看出,都是客人付款在先,拿单在后。但1。是发生在国内;2。是在发生在国外。

4。个人感觉,选择上面1。的方式来操作好一些,风险容易控制,这是最为主要的。

另外一点,这种方式受到船期的影响的,我们资金周转速度就受影响.而不象信用证那样,提示单据后多少天就付款.

所以建议,做D/P或者CAD时,要求客人先TT 部分的订金过来.剩下的做D/P或者CAD.比较稳妥!

外贸付款方式中DP和CAD的区别是什么

1、付款方式不同:DP是即问款交单。CAD即交单付现。

2、前提条件不同:CAD以买方付款是卖方交单的前提条件。在卖方对买方资信不了解的情况下采用此种支付方式,对卖方具有保护作用。 DP是通过指定银行获取单据,卖方交单以买方付款为条件。

3、预付款不同:在D/P付款条件下,要争取30%左右的电汇(T/T)预付款。CAD没有预付款。

扩展资料:

CAD的出口操作建议:

1、投保短期出口信用险,不失为安全措施之一。但保险公司对进口商的资信调查比较严格,对一个进口商的批准限额很有限,如采用远期CAD方式,则不可能做大规模。

2、用保理业务方式,确保收汇安全。涉及四方当事人的保理业务机制有两种:用保理机制和双保理机制。随着信用证在国际贸易交付方式中比重的下降,保理业务机制将在我国出口贸易实务中发挥越来越重要的作用。

3、综合运用出口信用险、保理机制、进口商资信、扩大出口规模,实现规模效益。

4、通过银行交单时,应指示委托行在给代收行面函(COVER)中注明进口商付款后变单,并申明受URC522约束,实际上将CAD转化为D/P托收业务。

参考资料来源:百度百科-CAD

参考资料来源:百度百科-DP

参考资料来源:百度百科-国际贸易支付方式

外贸支付方式中,D/A和OA分别代表什么意思?有什么区别?

D/A (documentary against acceptance)承兑交单 买方对卖方开具的见票后天付款的跟单汇票,于提示时应即承兑,并应于汇票到期日即予付款.承兑后交单.承兑交单并不意味买方到期一定付款,这取决于买方的信誉.O/A, open account 赊账 "account",’账户’.一般简写为"O/A",属交货后付款.卖方待货物出口后,即将货运单证直接寄交买方,货款即以借贷之名记入买方帐目,等约期届满,再行结算.此种以记帐方式交易,对卖方风险颇大,除大公司对海外分公司或子公司销售产品时使用,国际贸易上少见.

外贸的在线付款方式有哪些?

在线的,主要是有PAYPAL,moneybooker,moneygram,这样的电子账户和信用卡通道吧.线下的,还有西联,T/T等汇款的方式.现在国际信用卡在线支付是主流哦,我用的易宝支付(YeePay)的通道,还可以.你是外贸卖家吧,建议多种方式配合起来用,老外也有更多的选择,网店也可能成交更多的订单.

外贸TT付款方式的优劣

T/T 作为一种国际贸易付款方式,一般存在两种方式。

一种是30%(或20%等)预付T/T,即订单确定后由买家电汇30%货款给卖家,其余货款在货物发走后,卖家拿到海运提单后,传真给买家,证明货已运走,再由买家电汇。

这种付款方式无论对买家还是卖家都是有风险的。针对于卖家,虽说收了30%货款,但也存在货到港卖家放弃这批货的情况。对于买家,风险更大,很可能付了预付,卖家白拿钱不给做。

不过预付T/T已经是一种国际贸易惯例,且速度快,相对于信用证费用低很多。针对于小于1万或2万美金的小订单,还是相当普遍的。而且风险虽然有,但是几率不大,毕竟真心做生意的多。有效的规避风险只能依靠下订单前的沟通与了解!

还有一种全额或30%预付T/T,其余发货前付清。国内很多企业现在这么做,对自己基本可谓是没有风险。且一样费用低。

在外贸程序中,T/T支付方式是怎么一回事?

Telegraphic/Transfer 电汇

电汇是由汇款人以定额本国货币交于本国外汇银行换取定额外汇,并述明受款人之姓名与地址,再由承办银行(汇出行)折发加押电报式电传给另一国家的分行或代理行(汇入行)指示解付给收款人的一种汇款方式。

电汇是以电报作为结算工具,其传送方向与资金流动方向相同,所以电报是顺汇的一种。

电汇是收款较快、费用较高的一种汇款方式,汇款人必须负担电报费用,所以通常只有金额较大或有急用的汇款才用电汇方式。

TT,虽然有一定的风险,但是费用低,现在在世界的外贸付款方式中很流行.

一共有几种方式吧,

1.100%前TT,这种方式很少见,如果你的客人在下单的时候给你100%TT过来,那么你走运了.这个客人应该是老客人或者金额比较小才会这么做.

2.100%后TT,这个有一定的风险性,除非是老客人,否则我们就太被动了,随时都有可能钱货两空,付不付款全靠客人的信用.

3.30%前TT(作定金),70%后TT,见提单付本付款,这种是最为常见的.

在外贸程序中,D/D支付方式是怎么一回事?

票汇(Demand Draft,简称D/D)支付简介:

国际贸易结算,基本上是非现金结算。使用以支付金钱为目的并且可以流通转让的债权凭证–票据为主要的结算工具。票据可分为汇票、本票和支票。国际贸易结算中以使用汇票为主。

各国都对票据进行了立法。我国于1995年5月10日通过了《中华人民共和国票据法》,并于1996年1月1日起施行。票据可分为汇票、本票和支票。国际贸易结算中以使用汇票为主。

【汇票的定义】

汇票(BillofExchange,Draft)是出票人签发的,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。

从以上定义可知,汇票是一种无条件支付的委托,有三个当事人:出票人、付款人和收款人。

【汇票的内容】

根据我国票据法规定,汇票必须记载下列事项:

表明”汇票”的字样。

无条件支付的委托。应理解成汇票上不能记载支付条件确定的金额。

付款人名称:在国际贸易中,通常是进口方或其指定银行。

收款人名称:在国际贸易中,通常是出口方或其指定银行。

【出票日期】

出票人签章。汇票上未记载规定事项之一的,汇票无效。实际业务中汇票尚需列明付款日期、付款地点和出票地点。倘未列明,可根据票据法予以确定。

【汇票的种类】

汇票从不同角度可分成以下几种:

按出票人不同,可分成银行汇票和商业汇票。银行汇票(Bank’sDraft),出票人是银行,付款人也是银行。商业汇票(CornercialDraft),出票人是企业或个人,付款人可以是企业、个人或银行。

按是否附有包括运输单据在内的商业单据,可分为光票和跟单汇票。光票(CleanDraft),指不附带商业单据的汇票。银行汇票多是光票。跟单汇票(DocumentaryDraft),指附有包括运输单据在内的商业单据的汇票。跟单汇票多是商业汇票。

按付款日期不同,汇票可分为即期汇票和远期汇票。汇票上付款日期有四种记载方式:见票即付(atsight);见票后若干天付款(atdaysaftersight);出票后若干天付款(at··daysafterdate);定日付款(atafixedday)。若汇票上未记载付款日期,则视作见票即付。见票即付的汇票为即期汇票。其他三种记载方式为远期汇票。

按承兑人的不同,汇票只可分成商业承兑汇票和银行承兑汇票。远期的商业汇票,经企业或个人承兑后,称为商业承兑汇票。远期的商业汇票,经银行承兑后,称为银行承兑汇票。

银行承兑后成为该汇票的主债务人,所以银行承兑汇票是一种银行信用。

汇票使用过程中的各种行为,都由票据法加以规范。主要有出票、提示、承兑和付款。如需转让,通常应经过背书行为。如汇票遭拒付,还需作成拒绝证书和行使追索权。

出票(Issue)。出票人签发汇票并交付给收款人的行为。出票后,出票人即承担保证汇票得到承兑和付款的责任。如汇票遭到拒付,出票人应接受持票人的追索,清偿汇票金额、利息和有关费用。

提示(Presentation)。提示是持票人将汇票提交付款人要求承兑或付款的行为,是持票人要求取得票据权利的必要程序。提示又分付款提示和承兑提示。

承兑(Acceptance)。指付款人在持票人向其提示远期汇票时,在汇票上签名,承诺于汇票到期时付款的行为。具体做法是付款人在汇票正面写明”承兑(Accepted)”字样,注明承兑日期,于签章后交还持票人。付款人一旦对汇票作承兑,即成为承兑人以主债务人的地位承担汇票到期时付款的法律责任。

付款(Payment)。付款人在汇票到期日,向提示汇票的合法持票人足额付款。持票人将汇票注销后交给付款人作为收款证明。汇票所代表的债务债权关系即告终止。

背书(endorsement)。票据包括汇票是可流通转让的证券。根据我国《票据法》规定,除非出票人在汇票上记载”不得转让”外,汇票的收款人可以以记名背书的方式转让汇票权利。即在汇票背面签上自己的名字,并记载被背书人的名称,然后把汇票交给被背书人即受让人,受让人成为持票人,是票据的债权人。受让人有权以背书方式再行转让汇票的权利。在汇票经过不止一次转让时,背书必须连续,即被背书人和背书人名字前后一致。对受让人来说,所有以前的背书人和出票人都是他?quot;前手”,对背书人来说,所有他转让以后的受让人都是他的”后手”,前手对后手承担汇票得到承兑和付款的责任。在金融市场上,最常见的背书转让为汇票的贴现,即远期汇票经承兑后,尚未到期,持票人背书后,由银行或贴现公司作为受让人。从票面金额中扣减按贴现率结算的贴息后,将余款付给持票人。

拒付和追索(Dishonour&Recourse)。持票人向付款人提示,付款人拒绝付款或拒绝承兑,均称拒付。另外,付款人逃匿、死亡或宣告破产,以致持票人无法实现提示,也称拒付。出现拒付,持票人有追索权。即有权向其前手(背书人、出票人)要求偿付汇票金额、利息和其他费用的权利。在追索前必须按规定作成拒绝证书和发出拒付通知。拒绝证书。用以证明持票已进行提示而未获结果,由付款地公证机构出具,也可由付款人自行出具退票理由书,或有关的司法文书。拒付通知。用以通知前手关于拒付的事实,使其准备偿付并进行再追索。

外贸付款方式有哪些

paypal moneynookers westernUnion swift 这几款比较常用